زیتون: بحران موسسات مالی بدهکار به چالشی درازمدت برای نظام مالی در ایران تبدیل شده است. دولت از طرفی برای پرداخت بدهی به طلبکاران این موسسات مالی ابراز ناتوانی میکند ولی از طرف دیگر بودجه موسسات دینی و مذهبی نزدیک به حکومت را برای سال آینده به اندازه قابل توجهی افزایش داده است.

در همین چند روز اخیر اتفاقاً گزارش صندوق بین المللی پول در مورد مشکلات نظام بانکی جمهوری اسلامی منتشر شده که حاکمیت «قوانین شل و وا رفته» را دلیل اصلی بحران بانکی در این سیستم دانسته است.

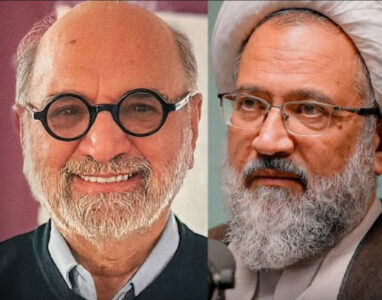

جمشید اسدی استاد اقتصاد مقیم پاریس٬ در گفتوگو با زیتون، حاکمیت رویکردهای مبتنی بر خودی و غیرخودی در سیستم بانکی جمهوری اسلامی را دلیل اصلی بروز بحران بدهی موسسات مالی و اعتباری به شهروندان میداند.

متن کامل گفتوگو در ادامه میآید:

آقای اسدی٬ یکی از تحلیلهایی که در اخیراً درباره ریشه بحران شرکتهای مالی بدهکار در جمهوری اسلامی مطرح شده این است که به دلیل تحریمهای بینالمللی علیه سیاستهای هستهای٬ این نهادها مجبور شدهاند پول مردم را برای سر پا نگه داشتن اقتصاد کشور بگیرند و با آن فعالیت اقتصادی انجام دهند. این تحلیل را چقدر قبول دارید؟

مساله فساد شرکتهای مالی در جمهوری اسلامی که با مجوز بانک مرکزی هم فعالیت میکنند همواره وجود داشته و ربطی به تحریمهای بین المللی علیه سیاستهای هستهای ندارد.

ببینید در اقتصاد مدرن، فعالیت شرکتهای مالی و بانکی تولیدکننده ارزش و ثروت عمومی است است. نمونه آنها را میتوان در کشورهای در حال توسعه مانند سنگاپور و امارات متحده عربی دید.

البته برای تولید کننده بودن این فعالیتهای مالی٬ باید این شرکت ها، قانونمند و تحت نظارت بانک مرکزی عمل کنند. در ایران ما شاهد چنین مساله ای نیستیم.

گزارش اخیر صندوق بین المللی پول هم اتفاقاً به همین مشکل در نظام بانکی جمهوری اسلامی اشاره کرده است.

فساد در این نظام مالی به چه صورت روی می دهد؟

اول این که دولت بانک مرکزی را در اختیار دارد و بر خلاف اصول اقتصاد مدرن به آن اجازه نمیدهد فعالیت مستقل داشته باشند.

دولت از سیستم بانکی برای تامین مالی پروژههای خود استفاده میکند و آن را زیر فشار میگذارد تا به بسیاری از پیمانکاران ویژه وام دهد. کاری هم ندارد پولی هم که نظام بانکی به عنوان قرض میدهد بی پشتوانه باشد.

حتی در بسیاری موارد نظام بانکی مجبور میشود پول و اعتبار مورد نیاز موسسات مالی غیر قانونمند را هم تامین کند. خود این موسسات نیز از طریق یک چرخه معیوب، یعنی اعطای وامهای کلان، سود سپردههای دیگران را که وعده داده شده تامین میکنند.

نگهداری بخشی از سپردهها در بانک با این هدف صورت میگیرد که در صورت بروز بحران مالی، بانکها امکان پس دادن سپردههای مردم را داشته باشند

برای نمونه نحوه شکل گیری موسسه مالی و اعتباری کاسپین را نگاه کنید. این شرکت از ۸ شرکتی که به مردم بدهکار هستند تشکیل شده و وقتی مردم از موسسه نوبنیاد کاسپین طلب خود را درخواست میکنند، بانک مرکزی پاسخ میدهد این موسسه موظف به پرداخت بدهی شرکتهای تشکیل دهنده خود نیست.

در این جا شما به خوبی چرخه فساد مالی را مشاهده میکنید. این چرخه معیوب ارتباطی به تحریمها ندارد و در نظام بانکیای روی می دهد که ضابطه و قانون در آن جایی ندارد. اگر عملکرد این سیستم قانونمند بود اصولا نباید اجازه میداد که شرکتهای بدهکار، موسسه مالی درست کرده و باز با تولید بدهی جدید، ضربه دیگری به اقتصاد و امنیت روانی مردم بزنند.

به این تقلب در اقتصاد دنیا «افه پونزی» یا Ponzi effect گفته میشود. پونزی یک کلاهبردار ایتالیاییالاصل آمریکایی بود که همین کار را با داراییهای مردم کرد. یعنی از مردمی پول میگرفت تا پول مردم دیگر را با بهره پس دهد. کار او به طور مستمر همین بود و البته در نهایت مجبور شد بابت جنایت اقتصایاش به دادگاه پاسخگو شود.

در واقع بهرههای بالا در این موسسات مالی نه با گردش موفق پول در اقتصاد و تولید که با گرفتن سپردههای دیگران و پرداخت آن به بقیه به عنوان سود سپرده انجام میشود. با این کار مشتریان را از بالاتر بودن سود خود نسبت به بانک ها راضی نگه میدارند.

سودی که این موسسات مالی وعده پرداخت آنها را میدهند، سودی بسیار مخرب و نامبارک برای اقتصاد کشور است. در آمریکا بانک مرکزی با این موسسات مالی برخورد قانونی میکنند. در حالی که بانک مرکزی جمهوری اسلامی در حال حمایت از این موسسات مالی متخلف است.

چرا بانک مرکزی با این شرکتهای مالی برخورد نمیکند؟

به صورت ساده به دلیل این که پشتوانه آنها «خودی ها» هستند و کسی توان مقابله با آنها را ندارد.

گزارش اخیر صندوق بین المللی پول از این روند با عنوان «lacks regulation» استفاده کرده است. یعنی قوانین نظارتی شُل و وا رفته که تنها برای عده ای به کار میروند و برای برخی دیگر از کار می افتند.

بنابراین این چرخه فاسد هیچ ارتباطی به تحریمها ندارد و فساد سیستماتیکی است که سالهاست به حیات خود ادامه می دهد.

تأثیر این روند مخرب در اقتصاد کلان چیست؟

وقتی بانکی در اقتصاد قانونمند وعده نرخ معینی از بهره را میدهد، با سپردههای مردم به کارهای تولیدی میپردازد و بخشی از سود خود را به عنوان سود سپرده به سپردهگذاران می پردازد. در اقتصاد جمهوری اسلامی چنین فرآیند تولیدی روی نمیدهد.

توان یک نظام بانکی برای وام دادن به کارآفرینان و تولید ثروت، یکی از مهمترین نشانههای سیستم موفق است. در سیستم بانکی جمهوری اسلامی وام گرفتن برای کارآفرینان و نیازمندان امری بسیار سخت و خسته کننده است. این یکی از مهمترین مشکلهای «فضای کسب و کار» در اقتصاد نظام ولایی است.

این با دیگر نشانه فساد سازمان یافته در سیستم بانکی کاملا مرتبط است. چرا که با اعطای وامهای کلان به «دانه درشت ها» و باز پس نگرفتن آنها و البته تولید نشدن ثروت از سوی همین افراد خاص، دیگر پولی برای اعطای وام به افرادی که واقعا شایستگی دریافت وام را دارند باقی نمی ماند.

در نتیجه تولید و اشتغال با ضربه جدی رو به رو خواهد شد. اخیرا دولت اعلام کرده که مشکل سپرده گذاران طلبکار تا ۹۸ درصد حل شده است. از اقای روحانی باید پرسید وقتی دولت شما اینقدر با مشکل رو به رو بوده که یارانه چندین میلیون نفر را حذف کرده٬ از کجا این اعتبار برای پرداخت به طلبکاران تأمین شده است؟

گروهی می گویند پرداخت وامهای چند هزار میلیاردی به گروه های دانه درشت، در حالی انجام شده که بانک ها برای پرداخت وامهای چند میلیون تومانی به مردم عادی اظهار ناتوانی میکنند.

امّا در مقابل گروهی دیگر معقتقدند مقایسه وام های سرمایه ثابت با وامهای خرد اشتباه است. چون وام های کلان با عنوان سرمایه ثابت دستکم رسماً برای تولید و اشتغال پرداخت میشوند و پشتوانه قوی برای بازگشت سرمایه به بانکها دارند. در حالی که وامهای کوچک از چنین مزیتی بی بهره هستند. آیا از این زاویه مقایسه پرداخت وامهای کلان به برخی را با عدم پرداخت وامهای کوچک به برخی دیگر درست می دانید؟

از یک جهت حرف کسانی که میگویند این دو دسته وام با هم قابل مقایسه نیست درست است. فرض کنید یک کارخانه تولید خودرو برای عرضه محصول خود یک مسوول فروش استخدام می کند. این فرد هم دو گونه خریدار دارد. یکی در پی خرید یک دستگاه خودرو و یکی دیگر خواهان خرید صد دستگاه خودرو است. در این حالت طبیعی است کارخانه تولید خودرو از مسوول فروش خود بخواهد، با خریدار صد دستگاه خودرو زودتر و بیشتر معامله کند.

این در اعطای وام های کلان از سوی بانک ها هم مصداق دارد. بانکها می گویند پرداخت این دست اعتبارات به دلیل بازگشت بیشتر سود به سرمایه منفعت بیشتری داردٌ اما از این جا یک اقتصاد پویای کارآفرین به این میپردازد که چگونه تقاضای خُرد را برآورده کند.

امّا نکته حیاتی که باید مورد توجه قرار داد، این است که در اقتصاد جمهوری اسلامی چنین نیست. در نظام بانکی کنونی بخش بزرگی از وامهای کلان بازگشت سرمایه ندارند.

گذشته از دریافت کنندگان دانه درشت وامها، عده بسیار دیگری به دلیل رکود در بخش تولید امکان سود آوری و پس دادن قرضهای خود را پیدا نمیکنند.

این جا این پرسش مطرح می شود که چطور این بانکهایی که برای دادن وامهای کوچک به مردم عادی اینقدر مشکل دارند بارها به برخی دیگر وامهای چندین هزار میلیارد تومانی بدون بازگشت پرداخت کردهاند؟!

بحث وامهای کلان که امروز برخی از سیاستمداران از جمله آقای صادقی در مجلس از آن انتقاد می کنند چیز جدیدی نیست. در همان زمان دولت احمدی نژاد انتقادهای زیادی از سوی دفتر پژوهش های مجلس از این روند صورت گرفت امّا کسی توجه نکرد.

بنابراین نکته ای را که شما در پرسش خود مطرح می کنید از سوی برخی درباره مقایسه میان وام های سرمایه ثابت و وام های خرد گفته می شود به صورت نظری درست است امّا باید دید در سیستم مالی ایران چگونه عمل می شود.

در دنیا نمونههای فراوانی از همکاری و شرکتهای با سرمایه مختلط دولتی و خصوصی وجود دارد و این به خودی خود امر زیانمندی برای اقتصاد نیست

ضمن آن که در نظام بانکی دنیا امروز از طریق فناوریهای ارتباطی که گوشیهای تلفن همراه در اختیار مردم قرار داده است، اعطای وام های کوچک یا «Micro finance» برای بانکها امری کاملا منطقی با توجیه اقتصادی شده است. بانکها میتوانند بدون استخدام کارمند و پرداخت حقوق به آنها، به حاشیهنشیانی که حتی حساب بانکی ندارند از طریق امکانات الکترونیکی وام های کوچک پرداخت کرده و از بازگشت آن نیز اطمینان یابند.

در بسیاری از کشورهای مدرن٬ بانکها به بسیاری از فقرا برای ایجاد شغل، این وامهای کوچک را پرداخت کرده و تجربه بسیار موفقی داشتهاند.

لطفاً به نمونه ای از برخورد قانونی بانکهای مرکزی دیگر کشورها با موسسات مالی که تخلفات شبیه برخی موسسات اعتباری در ایران انجام دادهاند اشاره کنید.

در نظام بانکی ایالات متحده آمریکا، شرکت های مالی و بانک ها موظف هستند بخشی از سپرده های مردم را به عنوان پشتوانه برای مواقع بحران مالی و هجوم مردم، دست نخورده نگه دارند. در بسیاری از کشورهای پیشرفته، بانک مرکزی از جمله در مورد سپرده بر بانک ها نظارت و در صورت تخطی مجازات میکند. نگهداری بخشی از سپردهها در بانک با این هدف صورت میگیرد که در صورت بروز بحران مالی، بانکها امکان پس دادن سپردههای مردم را داشته باشند. این کار در نظام بانکی جمهوی اسلامی به درستی صورت نمیگیرد.

تاثیر این روند طی شده در نظام بانکی کشور ما بر سرمایه گذاری خارجی چیست؟

خیلی پرسش خوبی است. در نبود شفافیت کار بانکها، انگیزه ها برای سرمایهگذاری خارجی کاهش مییابد. در ضمن در نبود چنین شفافیتی حتی امکان همکاری بانکهای بزرگ خارجی با بانکهای درون مرز نیز کم می شود.

در پایان بگویم که به یک اعتبار «فساد» در سیستم اقتصادی کشور ما وجود ندارد. فساد انحرافی است از یک اصل. برای نمونه در اقتصادهای مدرن دنیا قوانین شفاف بانکی برای اعطای وامها وجود دارد و موسساتی که این مقررات را رعایت نکنند به جرم ایجاد فساد با برخورد قانونی رو به رو میشوند.

امّا در نظام ایران، آنچه اصل و قانون است، بنیاد نامبارک خودی و غیر خودی کردن یک اصل و قانون است. همان طور که شورای نگهبان میتواند تعیین کند چه کسانی میتوانند برای مجلس و شورای شهر نامزد شوند، نظام بانکی نیز برای اعطای وامها اصولی دارد که خودی و غیر خودی در ذات آن است. برای همین اصولا نمیشود در این فضا گفت فسادی رخ داده است؛ چون این روند به طور ساختاری و قانونمند تجویز شده است.

برای نمونه به نعل وارونه ای نگاه کنید که مسوولان دولتی درباره مشکل اقتصاد کشور ما می زنند. آنها میگویند مشکل ما شرکتهای «خصولتی» است. اشاره آنها به شرکتهایی است که با سرمایه بخش دولتی و بخش خصوصی ایجاد شدهاند.

در دنیا نمونههای فراوانی از همکاری و شرکتهای با سرمایه مختلط دولتی و خصوصی وجود دارد و این به خودی خود امر زیانمندی برای اقتصاد نیست. این دست از این شرکتها نیمی دست دولت و نیمی در مالکیت بخش خصوصی است.

در حالی که «خصولتیها» در ایران به بخش خصوصی ارتباطی ندارند. دولت به بهانه خصوصیسازی تقریباً مالکیت بسیاری از شرکتها را به نظامیان سپاه پاسداران و صندوقهای تعاونی واگذار کرده و بخش دیگر در بسیاری موارد مدیریت را در کنترل خود نگه داشته است.

همین وضعیت در بانکهای به اصطلاح خصوصی کشور نیز رایج شده است. سهامدار بخش بزرگ این بانکها سپاهیان هستند و البته وامهای کلان را هم به خودیها پرداخت می کنند.

در این چرخه بانکی غیر آزاد و غیر شفافی که به شدت فضای کسب و کار را با آسیب رو به رو می کند، چگونه می توان انتظار بهبود سرمایه گذاری خارجی داشت؟